- 仮想通貨の利益が20万以下なんだけど、確定申告て必要?

- 住民税も払わなくて良いの?

こんにちは。ロクマです。

今回はこんな悩みと疑問にお答えします。

今回は、仮想通貨の税金や確定申告に関する記事を、数多く書いてきた筆者が、その中で読者の方から頂いた疑問などを解説していきます。

「目次」を確認して、同じような疑問がある人は、ぜひ解決してください。

モヤモヤが吹き飛ぶかもしれませんよ。

- 2021年10月から仮想通貨投資を始め

- それからNFTやSTEPN、Defiなどを体験

- 令和4年分から確定申告書を自力で提出

- 仮想通貨の税金に関する記事多数

- STEPNの税金管理シートを無料公開

- 日本で完全無料で取引できるのはBITPOINTだけ。

- 100万元手だと、他社より1,000円から60,000円のコスト削減ができます。

- 詳しくは下の記事からどうぞ

免責

筆者は税理士などの国家資格は持っていません。

国税庁の「暗号資産に関する税務上の取り扱い」を主に参照して当記事を書いていますが、税務署からの指摘に対して責任を負える訳ではありません。

不安に思うところは、事前に税務署や税理士に相談してください。

20万以下の確定申告免除

- Q仮想通貨の利益が20万以下だけど確定申告は必要?

- A

基本、必要ありません

が、以下の場合は確定申告が必要です。

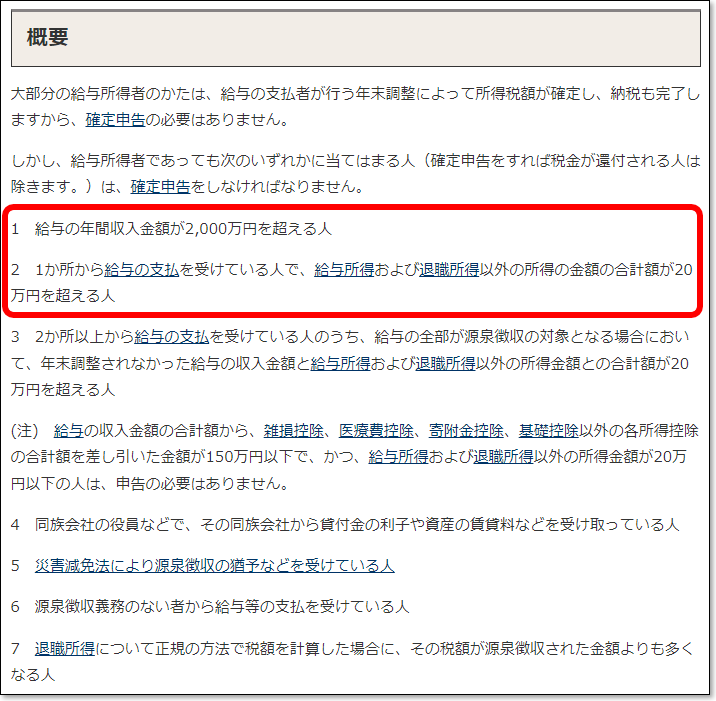

- NFT売買をしている人は「注意」

- 年収2000万円以上の人は「必須」

- 仮想通貨以外の副収入が20万以上の人も「必須」

■国税庁の原文(大事な個所に赤枠)

※クリックで拡大

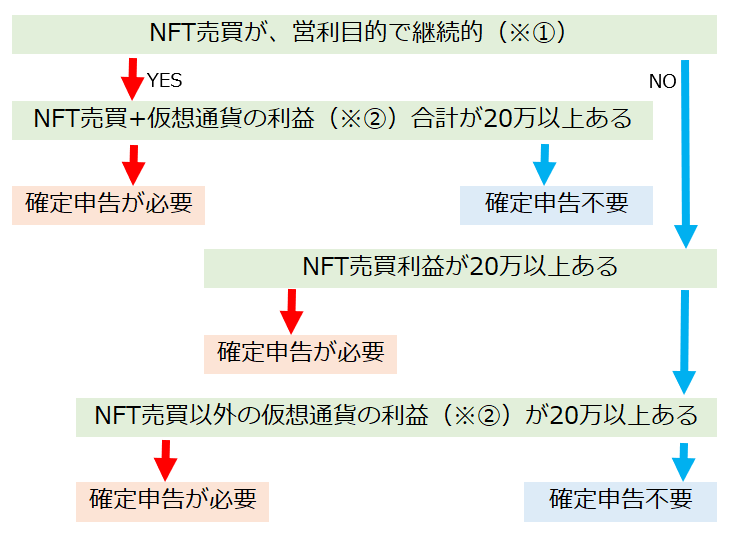

NFT売買をしている場合

OpenSeaなどで、NFTの売買をしている人は、確定申告が必要なパターンがあります。

下のチャートを確認してください。

①NFT売買が営利目的で継続的とは?

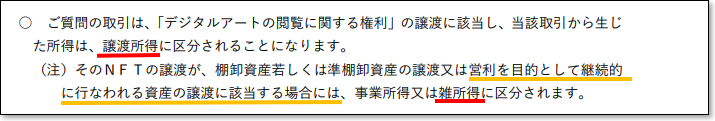

国税庁の「NFTの税務上の取扱いについて」には次のような一文があります。

「営利目的で継続的」は、NFT売買による所得が、全体の所得に占める割合や、NFT売買の頻度や金額から、社会通念上の基準で判断してくださいとのこと。(税務署確認済み)

NFT売買を「営利目的で継続的」と判断するかでうかで、確定申告の必要・不必要、さらには、納税額まで違ってくるので注意が必要です。

この「営利目的で継続的」に関しては、下の記事に詳細があります。

>>OpenSeaとNFTゲーム「簡便版」の税金計算をわかりやすく

②「仮想通貨の利益」とは?

NFT以外の仮想通貨の利益には、次のようなものがあります。

- 仮想通貨の売買利益

- レバレッジ取引

- ステーキングの金利

- レンディングの金利

- Defiの金利

- NFTゲーム

- 自己作成NFTの売却

- エアドロ

- などなど

NFTの売買以外は全て、税務上は「仮想通貨の利益」となります。

NFTの売買は「譲渡所得」か「雑所得」、それ以外は全て「雑所得」ということですね

住民税の確定申告

- Q仮想通貨の所得が20万以下だけど、住民税はどうなるの?

- A

住民税は払わないといけません。

所得税は20万以下の免除制度がありますが、住民税には無いので、副収入がある場合は申告が必要です。

ただ事実として、20万以下で住民税を払わず、追徴を言われた例は無いようです。

少なくともWEB上では見つかりませんでした

しかし、現在はマイナカードも普及しているので、住民税の追徴もあるかもしれません。

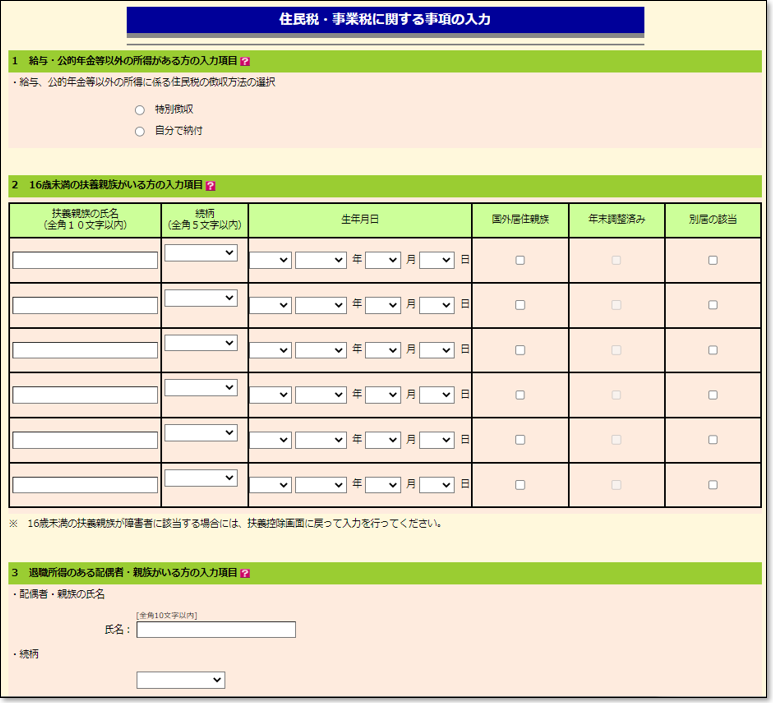

住民税の申告のしかた

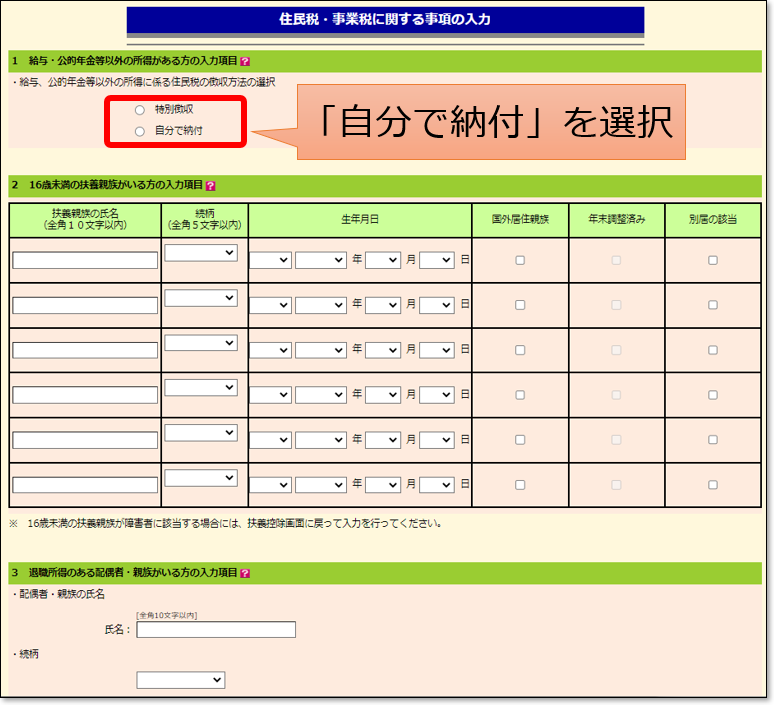

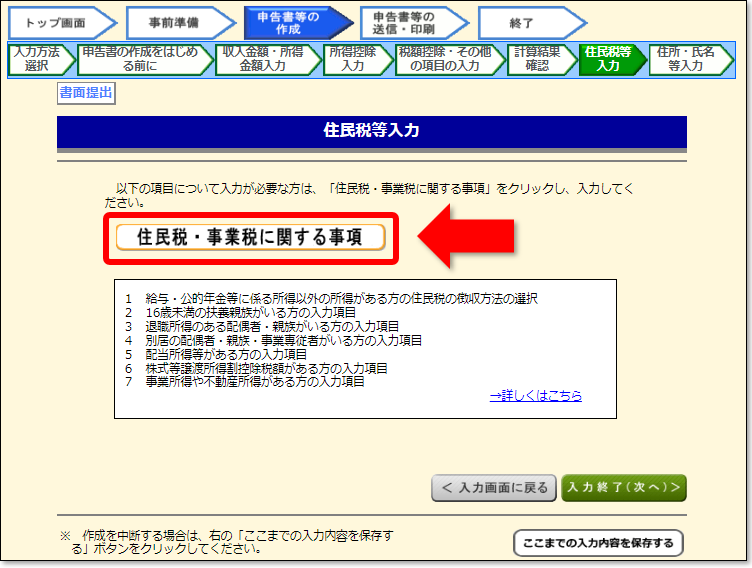

まずは、国税庁の確定申告書等作成コーナーに行きます。

次の流れで進みます

上の手順で進むと、住民税の申告画面になります。(下の画像)

会社にバレる?

- Q確定申告することで、仮想通貨取引が会社にバレる?

- A

「自分で納付」にすればバレません

副業や仮想通貨所得を、個人に代わり会社が納める「特別徴収」にすると、源泉徴収する住民税が不自然に増えるので、会社の経理担当にバレる可能性があります。

なので、「自分で納付」を選択すれば会社にバレません。

この場合、税務署から市民税の納付書が郵送されるので、これで郵便局などで納税します。

「自分で納付」の設定方法

前の章の「住民税の申告のしかた」のところで、「自分で納付」を選択すればOK

節税に関して

次は仮想通貨の節税に関して良くある質問です。

青色申告

- Q青色申告が節税になるって本当?

- A

本当ですが、ハードルが高いです

青色申告をするには、開業届けが受理される必要があります。

その条件の1つが「その収入で生計をたてている」です。

つまり、その「収入がメインである」ということですが、サラリーマンのメイン収入は給与ですので、税務署に開業届けが受理される可能性はとても低いです。

↓詳細記事

法人化

- Q法人化って節税になるの?

- A

本当ですが、これも青色申告同様ハードルが高いです

一般的に、サラリーマンが法人化を考えるタイミングは、副業収入がコンスタントに800万以上ある場合といわれます。

事務手続きも煩雑

↓詳細記事

海外移住

- Q海外移住は節税になるの?

- A

本当ですが、おすすめできません

ドバイやシンガポールは仮想通貨の所得が非課税なので、そこに移住してしまおうと言う手段ですね。

移住が認められたとしても、回避が目的であると後に判断された場合、日本への追徴課税が指示されるパターンもあるようです。

積極的に移住を勧める税理士さんはいません

↓詳細記事

有効的な節税方法

- Q何か節税対策って無いの?

- A

個人レベルでは「費用の見直し」と「収益調整」が最も現実的です

費用の見直し

見落としがちな費用が次の2つです。

- 銀行から仮想通貨取引所への送金手数料

- メタマスクやSTEPNなどからの送金手数料

微々たるものかもですが、この2つは費用として所得控除ができるので、見直してみてください

↓詳細記事

収益計上

収益を12/31以前に確定させるのか、年を越してから確定させるのかで税額が変わるケースがあります。

■具体例

- ETH:確定済みの損 ▲20万

- BTC:含み益 +10万

このケースで、BTCを年内に売るか、年越しで売るかで税額が異なります。

■年内に売った場合:無税

今年の税計算:▲20万+10万=▲10万

翌年の税計算:不要

※今年がマイナス、翌年は不要なので無税

■翌年に売った場合:納税必要

今年の税計算:▲20万

翌年の税計算:+10万

※今年がマイナス、翌年はプラスなので納税必要

このように、含み益をいつ確定させるかで納税額が変わって来ます。

↓詳細記事

レンディング・ステーキングに関して

- Qレンディングの税計算ってどうやるの?

- A

金利をもらった日の円換算額が収益となります

<<解説>>

■計算方法

例えば、0.001BTCの金利を得て、その日のBTCが300万だとすると、3万円が所得となります。

■所得の種類

レンディングの所得は、仮想通貨の通常売買と同じ「雑所得」です。

利子所得ではありません。

ステーキングも全く一緒です

詳しい管理手法や確定申告の具体例は下の記事に詳細があります。

海外取引所に関して

- Q海外取引所の税計算ってどうやるの?

- A

2つの基本を理解すれば簡単に税計算できます。

・全て円換算で計算

・BTC/USDTも税計算上は「両替」

<<解説>>

■具体例

- 20000 USDTで1 BTCを買った

- 1USDT=130円

この取引を税計算するには、次にように分解します。

①20,000 USDTを260万円で売った

②その260万円で1BTCを買った

取引的には「BTCの買い」ですが、海外取引所の場合、記帳は「BTCの買い」と「USDTの売り」の2つを処理します。

詳しい管理手法や確定申告の具体例は下の記事に詳細があります。

>>【仮想通貨】海外取引所の税金計算と確定申告|レバレッジ・ステーキング・NFT

まとめ

今回は、仮想通貨の税金・確定申告のまつわるQ&Aをまとめてみました。

主な内容は以下の通りです。

確定申告は楽しい作業ではありませんが、だからこそ、正しい知識でササッと片づけてしまいましょう!!

この記事が、少しでも皆様のお役に立てば幸いです。

それではまた!!

↓関連記事↓

BITPOINTは手数料が無料

■元手100万の支払手数料の比較

| ETH | BTC | ||

|---|---|---|---|

| BITPOINT | 無料 | 無料 | |

| CoinCheck | 61,407円 | 1,970円 | |

| bitFlyer | 4,170円 | 4,370円 | |

| GMOコイン | 1,000円 | 1,000円 | |

| BITBANK | 4,170円 | 4,970円 | |

| Huobi Japan | 4,730円 | 1,830円 | |

| DMM Bitcoin | 28,000円 | 28,000円 | |

※bitFlyerの売買手数料は、直近1カ月の取引量が100万円として計算

※仮想通貨の出金手数料はBTC=300万/ETH=20万/XRP=50円で計算

これは、100万円の元手でスタートした場合の、各社に支払う手数料の比較です。

忖度を全て排除し、徹底的にユーザー目線で作った比較表です。

完全無料なのはBITPOINTだけ

web広しと言えど、なかなかこんな表は無いはず。

詳細は下の記事で確認できます。

コメント